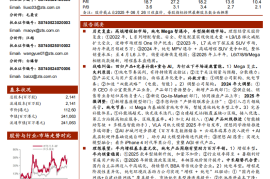

江淮汽车研究报告:发力超豪华车蓝海市场,尊界上市取得开门红

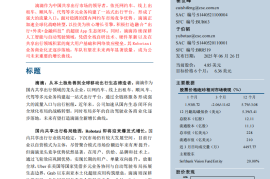

安徽江淮汽车集团股份有限公司历史积淀深厚,是安徽省属重要汽车行业资产。公司是安徽省国资旗下综合型汽车企业集团。公司成立于 1964 年;2008年公司进入乘用车领域;2015 年公司进军新能源领域,先后与大众集团、蔚来汽车合作;公司华为深度合作,推出尊界系列,首款车型于 2025 年正式发布。公司 2024 年全年营收 421.16 亿元;2025 年第一季度营收 98.01 亿元。公司当前传统业务,主要分为商用车、乘用车、客车、底盘及其他业务,商用车、乘用车占了绝大数营收份额。公司近年海外业务表现亮眼,2023/2024年海外业务营收均超过了国内,2024 年海外业务营收达到了 238.92 亿元,占比 56.61%。