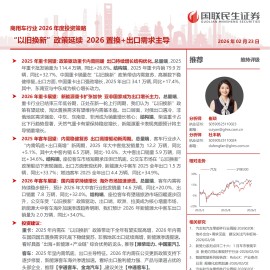

商用车行业2026年度投资策略:“以旧换新”政策延续,2026置换+出口需求主导

2025 年重卡回望:政策驱动重卡内需回暖 出口持续增长结构优化。总量端,2025年重卡批发销量为 114.4 万辆,同比+26.8%。结构端,2025 年重卡内销 79.9 万辆,同比+32.7%,中国重卡销量在“以旧换新”政策带动内需复苏,高基数下稳健修复。出口方面,中国重卡出口强劲增长,2025 年出口 34.1 万辆,同比+17.4%,其中,东南亚与中东成为核心增长动力。 2026 年重卡展望:新能源重卡扩张加快 亚非国家成为出口增长主力。总量端,重卡行业已结束三年低谷期,正处在新一轮上行周期,我们认为“以旧换新”政策有望延续,淘汰置换需求有望维持内需基本盘。出口层面,对俄出口遇冷,非俄地区需求强劲,中东、东南亚、非洲成为销量增长核心;结构端,柴油重卡占比下行趋势显著,天然气重卡有望保持稳定增长,新能源重卡表现亮眼预计将主导销量增长。