博通研究报告:并购之王,构建全新AI格局

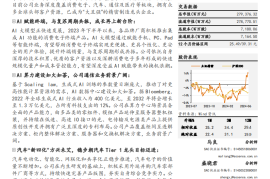

AI 浪潮驱动内生增长,网络业务有望实现高速增长,无线业务有望跟随苹果换机周期加速增长;VMware 收购整合顺利,持续释放利润,为公司注入外延发展活力。

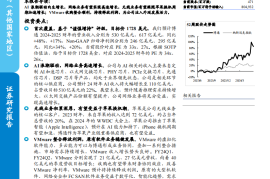

AI 浪潮驱动,网络业务高速增长。公司与 AI 相关的收入主要来自定制 AI加速芯片、以太网交换芯片、PHY 芯片、PCIe 交换芯片、光通信芯片、DSP 芯片等产品,均处于业界领先状态,公司是相关环节的核心供应商。公司预计 24 财年 AI 收入将大幅增长至 110 亿美元,占营收目标 510亿美元的 22%。展望未来,预计随着推理需求持续增大,以太网交换产品份额有望提升,公司网络业务将充分受益,实现高速增长。