半导体行业深度跟踪:海内外AI算力芯片高景气延续,存储等板块边际复苏趋势向上

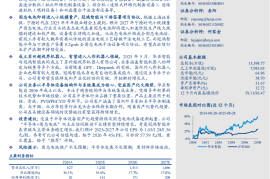

海内外算力高景气度延续,海外方面,全球 AI 基础设施建设保持高支出水平,英伟达 FY26Q2 业绩符合预期,乐观展望全球和中国 AI 基建规模,博通第四家XPU 客户明年放量,并显著上修 FY26 AI 业务收入指引;国内方面,算力芯片公司将持续释放业绩,寒武纪定增获证监会批文,海光推进曙光收并购进展,发布股权激励彰显未来业绩增长信心。我们还关注到 2026 年国内偏先进产线扩产有望提速,将进一步满足国内算力芯片产能供给,预计也将带动国内设备板块订单积极预期和国产替代进程。同时,国内存储/材料/SoC/封测等板块亦延续复苏态势。建议关注高景气度叠加业绩向好的算力/代工/设备等板块、景气周期边际复苏的存储/模拟等板块、受益于端侧放量长期趋势的 SoC 板块,同时建议关注各科创指数和半导体指数核心成分股。