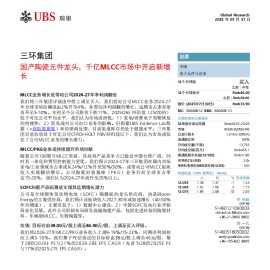

三环集团研究报告:国产陶瓷元件龙头,千亿MLCC市场中开启新增长

我们将三环集团评级由中性上调至买入,我们看好公司MLCC业务2024-27年全球市场份额或由2%升至4%,并带动净利润翻倍增长,远期市占率有望再升至5-10%。年初至今公司股价下跌11%,2025/26E PE估值(25/20倍)低于可比公司平均水平,我们认为市场或担忧:1)家电/消费电子周期恢复的持续性;2)贸易战对公司出口业务的影响。但根据UBS Evidence Lab数据和经销商反馈,目前渠道库存仍处于健康水平。三环集团目前估值处于可比公司CFROI-