香农芯创研究报告:AI存力中军,云程发轫,万里可期

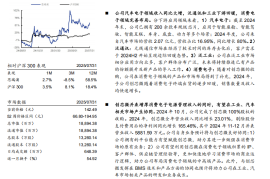

香农芯创:深耕半导体分销业务,“分销+产品”协同驱动发展。香农芯创前身聚隆科技成立于 1998 年,早期专注于洗衣机减速离合器等家电零部件,2021年公司完成对联合创泰 100%股权的重大资产收购,主营业务变更为电子元器件分销,同年更名为“香农芯创”。目前公司已取得海力士、MTK 和 AMD 的经销商资质,产品广泛应用于云计算存储、手机等领域。2023 年,香农芯创联合 SK 海力士、大普微电子等合作方设立控股子公司海普存储,定位企业级存储,形成“分销+产品”一体两翼发展格局。