博泰车联:软硬云协同筑壁垒,AI赋能打开成长空间

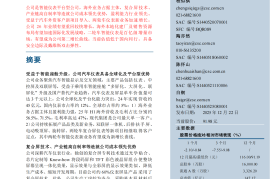

公司是业内领先的智能座舱解决方案供应商,软硬云一体化革新核心竞争力:公司建立于 2009 年的汽车智能产业的早期阶段,最初专注于车联网系统的研发,2018 年公司将重心转移至集成软件、硬件和云端服务的智能座舱解决方案,并逐渐巩固行业内的领先地位。公司目前设立有6 个研发中心及 3 个制造基地,是业内领先的综合型智能座舱和智能网联全栈解决方案供应商。公司客户众多,累计超 50 个品牌,其中理想作为公司的核心客户,2024 年以来其业务带动公司营收快速增长。