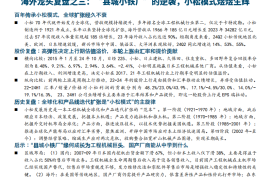

徐工机械研究报告:工程机械如月之恒,矿山机械如日之升

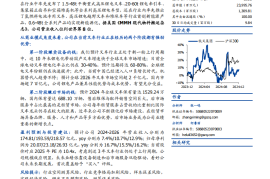

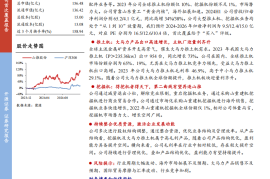

公司成立于 1989 年,自创立之初便深耕工程机械,经历多轮周期,发展成为国内工程机械龙头之一。根据公司 2023 年报,公司成为唯一连续三年跻身 KHL Yellow Table 全球前三甲的中国工程机械制造商,在中国工程机械工业协会统计的 21 大类工程机械中,公司 16 类主机位居国内行业第一。2023 年,公司实现营收 928.48 亿元,同比-1.03%,实现归母净利润 53.26 亿元,同比+ 23.51%;2024 前三季度,公司实现营收 687.26 亿元,同比-4.11%,实现归母净利润 53.09 亿元,同比+ 9.71%。