徐工机械研究报告:锦程新章启,登高望远行

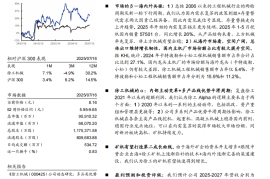

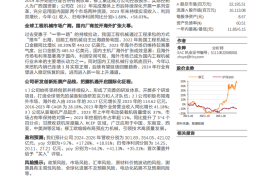

市场的β—海内外共振:1)总结 2006 以来的工程机械行业的两轮周期及新一轮下行周期,我们认为国内需求复苏的政策刺激+存量替代需求两大因素已经具备,因此内需见底信号显现,存量替换走向上升趋势。2025 年开始的内需复苏拐点更为陡峭,2025 年 1-5 月挖机国内销量 57501 台,同比增长 26%。从产品结构来看,土方机械率先复苏,非土方机械有望企稳;2)从海外市场看,空间广阔,总体出口维持增长韧性,国内主机厂市场份额占比有较大提升空间。据 KHL 统计,2024 年卡特彼勒和小松工程机械销售额市占率合计占比达到 27.1%,国内龙头主机厂的市场份额与海外龙头(卡特彼勒、小松)仍有较大差距,徐工机械工程机械销售额市占率仅 5.4%,卡特彼勒和小松工程机械销售额市占率分别为 15.9%和 11.2%。