锂电行业2025年投资展望:基本面企稳回暖,新技术应用进程提速

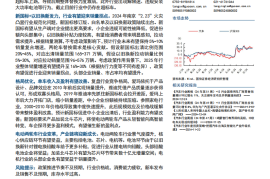

锂电板块在经历 2023 年筑底调整后,各环节盈利触底、格局持续出清,中游材料环节亦是经过了完整的库存周期下行阶段,目前板块价格、库存与扩张节奏均处于多年底部,年内伴随需求端增速回暖上扬的趋势以及固态电池等新技术产业化进程持续催化,板块部分环节迎来反弹,在需求端增长仍具韧性背景下,我们认为板块景气度已走过最差的时刻且有望持续转暖,对于基本面的悲观预期已逐步缓释,当前时点板块业绩已企稳且兼具弹性,具备一定的配置价值。我们认为 25 年板块供需格局不断改善下的基本面回归机遇以及诸多新技术产业化应用的持续演绎将是驱动板块上涨的主要驱动力。