北汽蓝谷研究报告:两极向上:享界渐入佳境、极狐破局在即

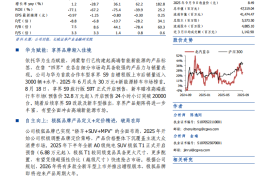

依托华为生态赋能,鸿蒙智行已构建起高端智能新能源的产品标签,在售“四界”在各自细分市场均具备较强的产品力与销量表现。公司与华为首款合作车型享界 S9 自增程版上市后销量迈入3000 辆+水平,2025 年 6 月成为 30 万元+新能源轿车市场榜首。8 月 18 日,享界 S9 旅行版 S9T 正式开启预售,新车瞄准高端旅行车市场(预售价 32.8万元起),开启预售 24小时小订突破 20000台。随着后续享界 S9 改款及新车型推出,享界产品矩阵将进一步丰富,有望全面冲击高端新能源市场。