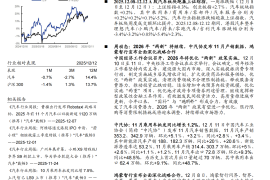

汽车行业周报:2026年“两新”将继续,鸿蒙智行2026将有多款新车上市

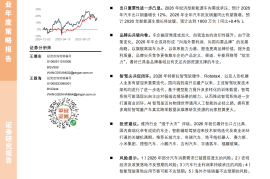

鸿蒙智行宣布全面深化战略合作。12 月 8 日,鸿蒙智行问界、智界、享界、尊界、尚界在上海共同宣布全面深化战略合作。此次合作升级将围绕“统一标准、资源共建”的核心理念展开,联盟将重点推进以下五大领域合作。1)归一化、平台化解决方案。2)标准化服务体系。3)共建充电网络。4)创新技术落地。5)联合营销服务。12 月 9 日,华为常务董事、产品投资委员会主任、终端 BG 董事长余承东和问界、智界、享界、尊界、尚界五大品牌掌门人同台直播,透露了多款明年将要推出的新车。1)上汽华为尚界:明年将至少推出两款新车,全新高颜值轿跑车预计将于明年春季发布。2)奇瑞华为智界:鸿蒙智行旗下首款旗舰 MPV 落地智界品牌,命名为智界V9,将在明年春天正式推出。此外,智界还将推出一款跑车级的SUV,将于明年秋季到冬季上市。3)北汽华为享界:明年将推出 SUV 和MPV 车型。4)赛力斯华为问界:将在明年推出问界 M6 车型,和现有车型组成更完整的产品矩阵。5)江淮华为尊界:将会推出更高端的轿车、SUV 和 MPV。