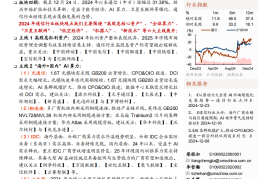

电子及通信行业2025年行业策略报告:AI端侧和AI基建新幕起,电子通信大国崛起

2025年,AI眼镜、AI玩具、AI耳机等多形态多品类的端侧AI应用逐步进入落地期,我们认为AI+将引领下一代终端革命,带来端侧AI产业链上下游的投资机会。同时随着美国政府的更迭,对华半导体制裁进一步收紧,我国半导体产业链自主可控进入攻坚战,核心环节如设备、先进封装、HBM和载板等预计受益明显。2025年也将是新兴领域3D DRAM和量子计算持续推进的一年,距离落地的节点突破有巨大潜力。建议关注端侧AI、自主可控、3D DRAM和量子计算相关产业链 。