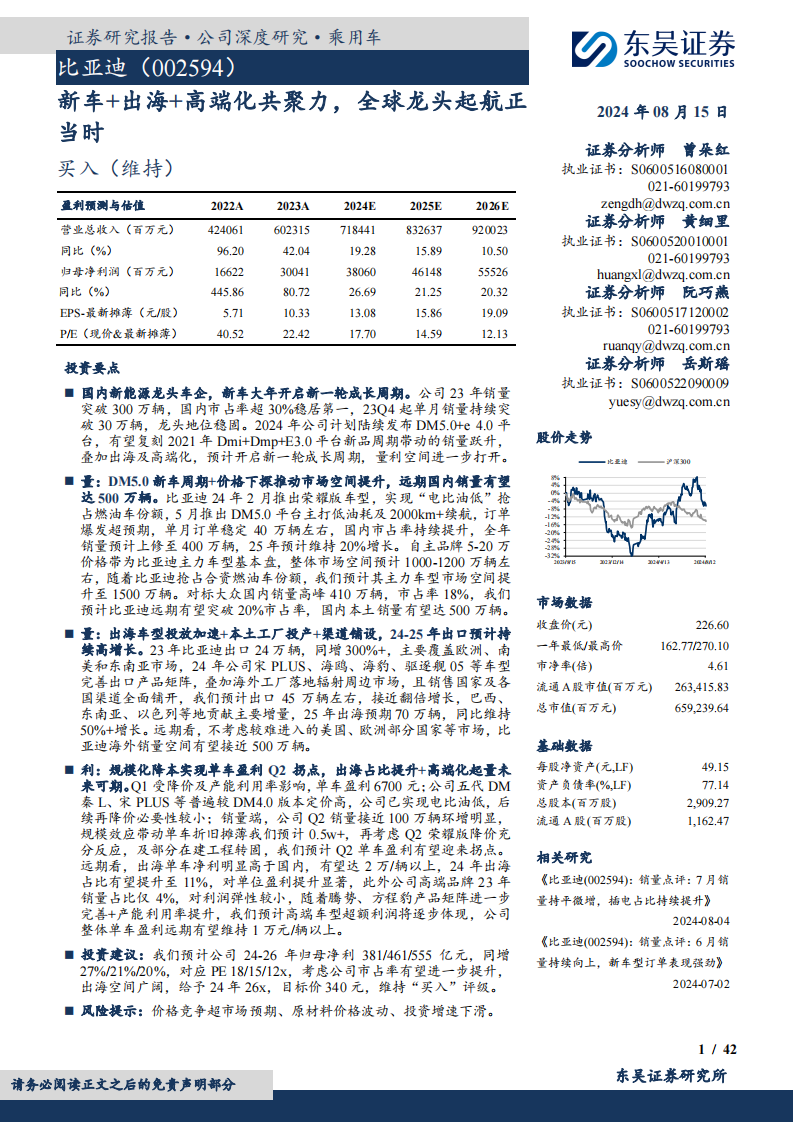

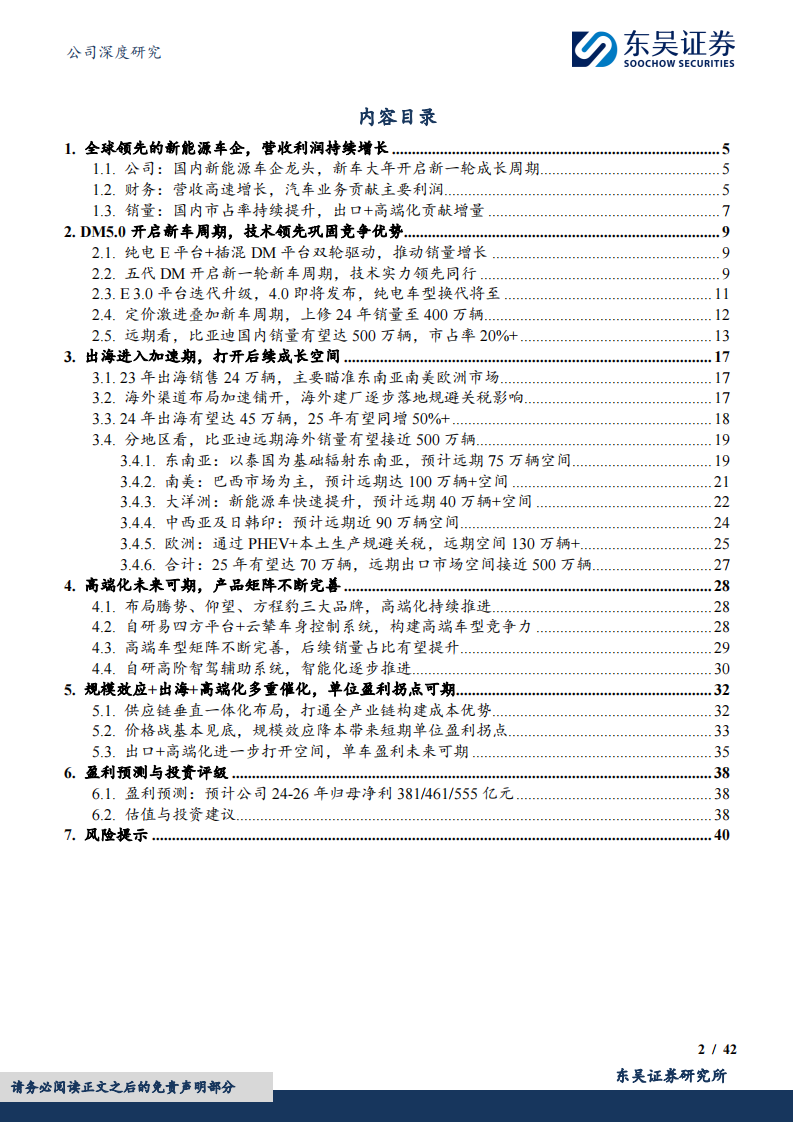

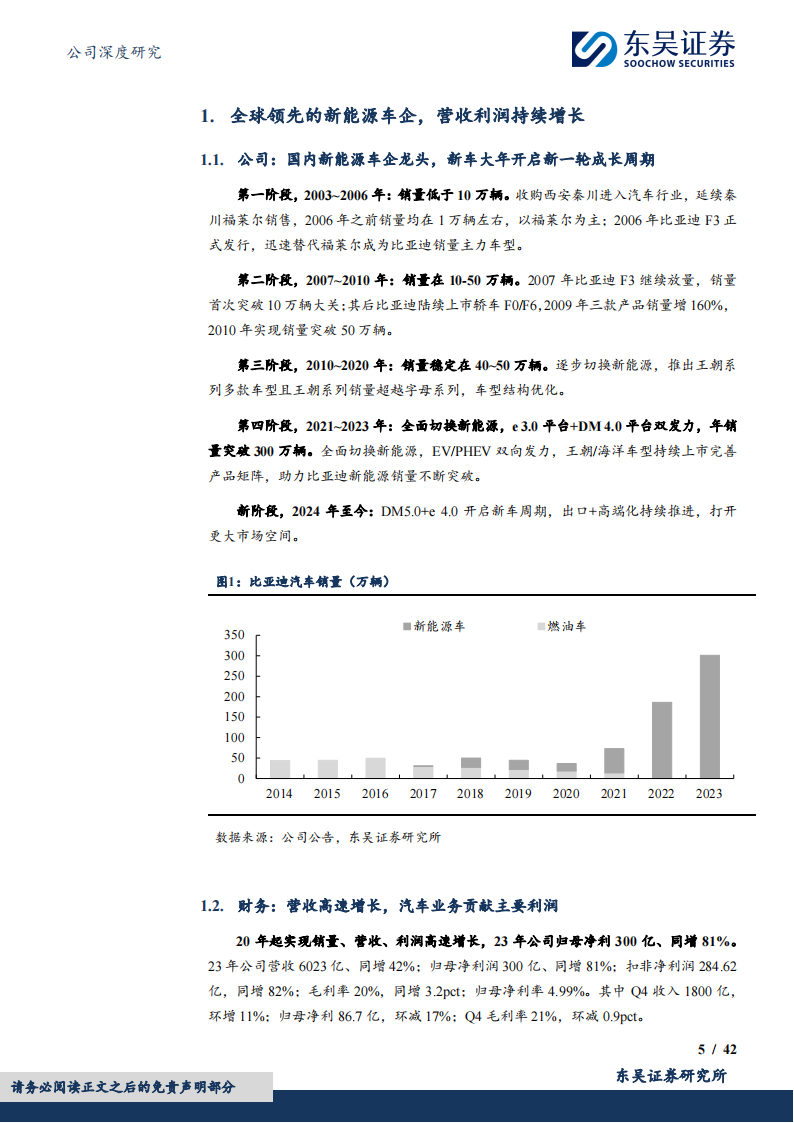

国内新能源龙头车企,新车大年开启新一轮成长周期。公司 23 年销量突破 300 万辆,国内市占率超 30%稳居第一,23Q4 起单月销量持续突破 30 万辆,龙头地位稳固。2024 年公司计划陆续发布 DM5.0+e 4.0 平台,有望复刻 2021 年 Dmi+Dmp+E3.0 平台新品周期带动的销量跃升,叠加出海及高端化,预计开启新一轮成长周期,量利空间进一步打开。

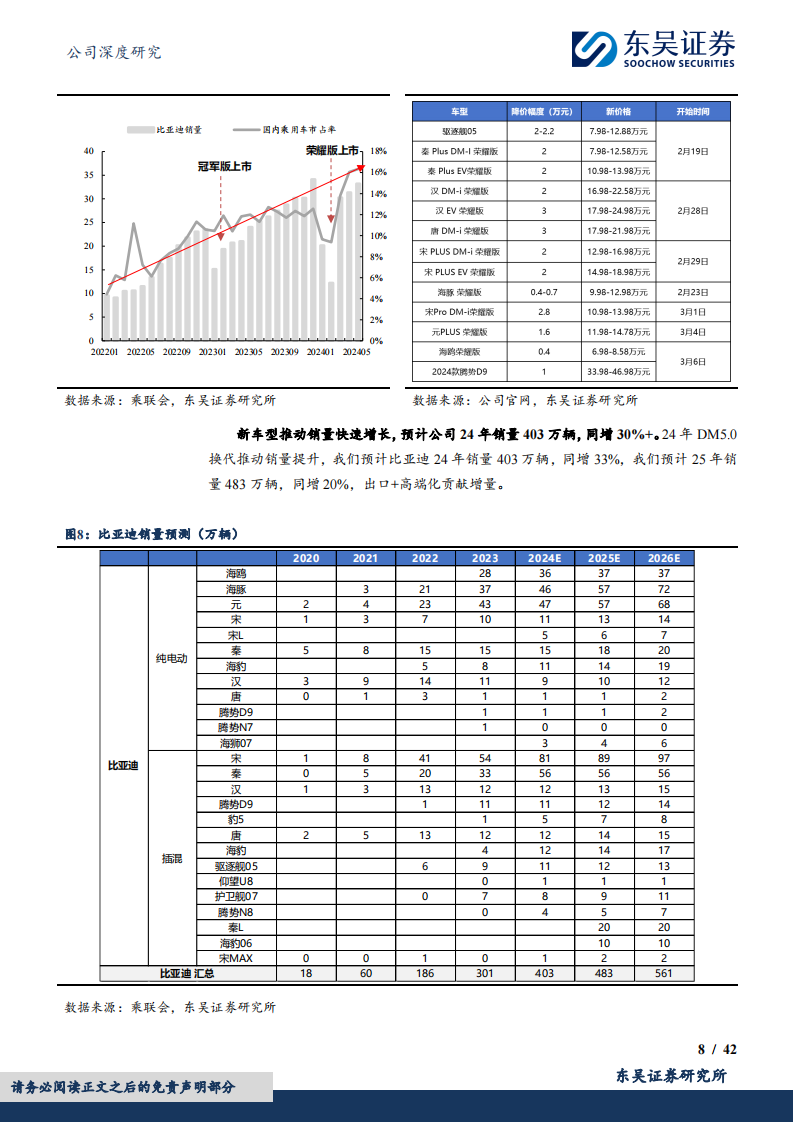

量:DM5.0 新车周期+价格下探推动市场空间提升,远期国内销量有望达 500 万辆。比亚迪 24 年 2 月推出荣耀版车型,实现“电比油低”抢占燃油车份额,5 月推出 DM5.0 平台主打低油耗及 2000km+续航,订单爆发超预期,单月订单稳定 40 万辆左右,国内市占率持续提升,全年销量预计上修至 400 万辆,25 年预计维持 20%增长。自主品牌 5-20 万价格带为比亚迪主力车型基本盘,整体市场空间预计 1000-1200 万辆左右,随着比亚迪抢占合资燃油车份额,我们预计其主力车型市场空间提升至 1500 万辆。对标大众国内销量高峰 410 万辆,市占率 18%,我们预计比亚迪远期有望突破 20%市占率,国内本土销量有望达 500 万辆。

量:出海车型投放加速+本土工厂投产+渠道铺设,24-25 年出口预计持续高增长。23 年比亚迪出口 24 万辆,同增 300%+,主要覆盖欧洲、南美和东南亚市场,24 年公司宋 PLUS、海鸥、海豹、驱逐舰 05 等车型完善出口产品矩阵,叠加海外工厂落地辐射周边市场,且销售国家及各国渠道全面铺开,我们预计出口 45 万辆左右,接近翻倍增长,巴西、东南亚、以色列等地贡献主要增量,25 年出海预期 70 万辆,同比维持50%+增长。远期看,不考虑较难进入的美国、欧洲部分国家等市场,比亚迪海外销量空间有望接近 500 万辆。

利:规模化降本实现单车盈利 Q2 拐点,出海占比提升+高端化起量未来可期。Q1 受降价及产能利用率影响,单车盈利 6700 元;公司五代 DM秦 L、宋 PLUS 等普遍较 DM4.0 版本定价高,公司已实现电比油低,后续再降价必要性较小;销量端,公司 Q2 销量接近 100 万辆环增明显,规模效应带动单车折旧摊薄我们预计 0.5w+,再考虑 Q2 荣耀版降价充分反应,及部分在建工程转固,我们预计 Q2 单车盈利有望迎来拐点。远期看,出海单车净利明显高于国内,有望达 2 万/辆以上,24 年出海占比有望提升至 11%,对单位盈利提升显著,此外公司高端品牌 23 年销量占比仅 4%,对利润弹性较小,随着腾势、方程豹产品矩阵进一步完善+产能利用率提升,我们预计高端车型超额利润将逐步体现,公司整体单车盈利远期有望维持 1 万元/辆以上。