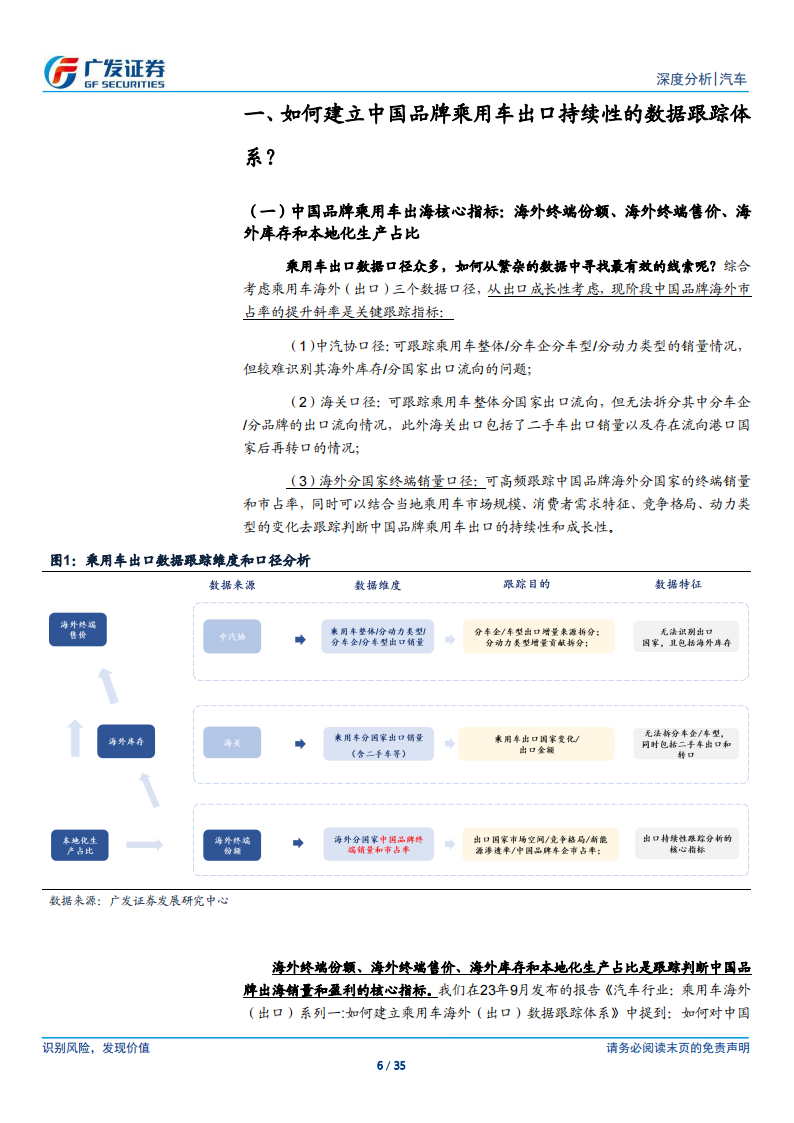

乘用车出口数据口径众多,如何从繁杂的数据中寻找最有效的线索呢?综合考虑数据的前瞻性和可得性,并结合我们对车企量利分析的核心需求,我们筛选出以下四个核心跟踪指标:海外终端份额、海外终端售价、海外库存和本地化生产占比。

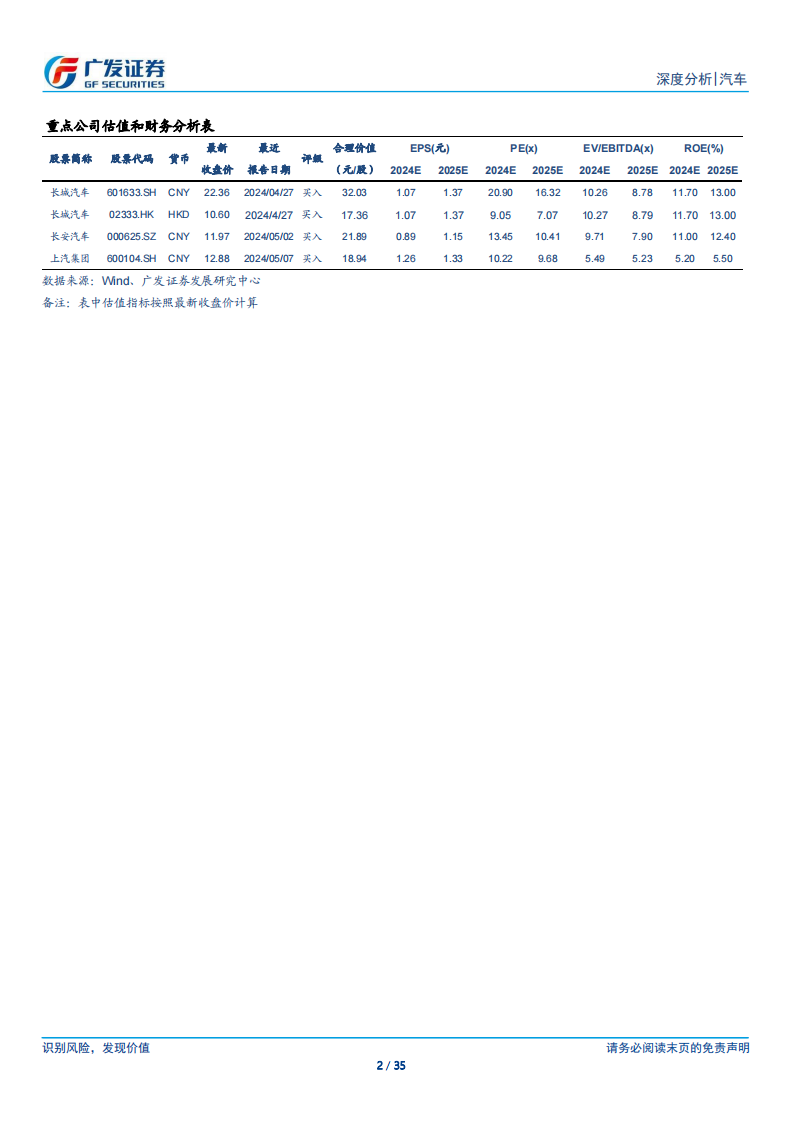

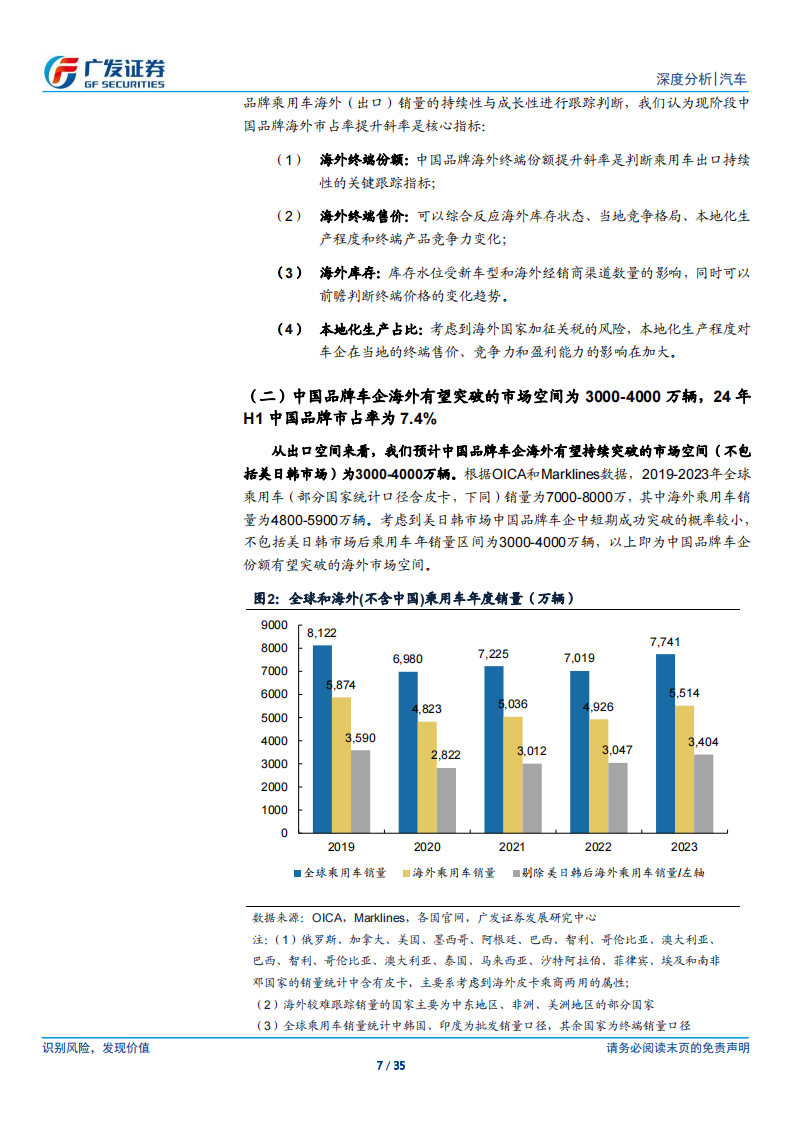

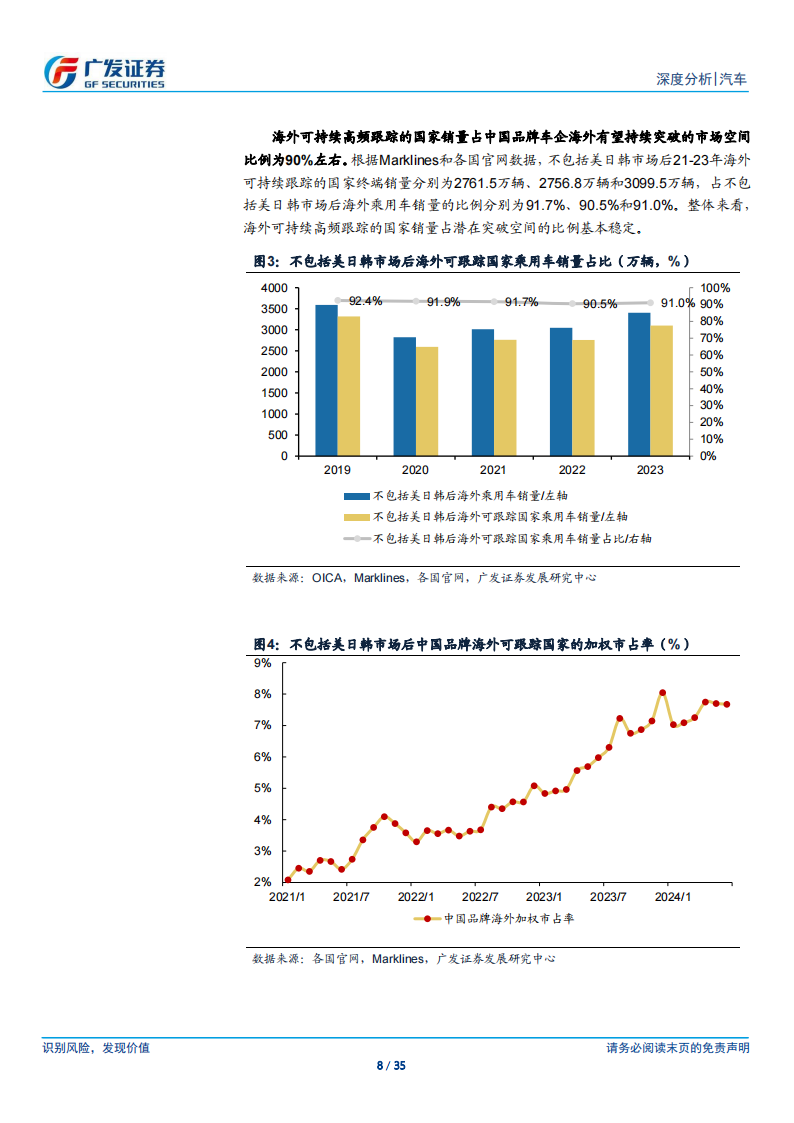

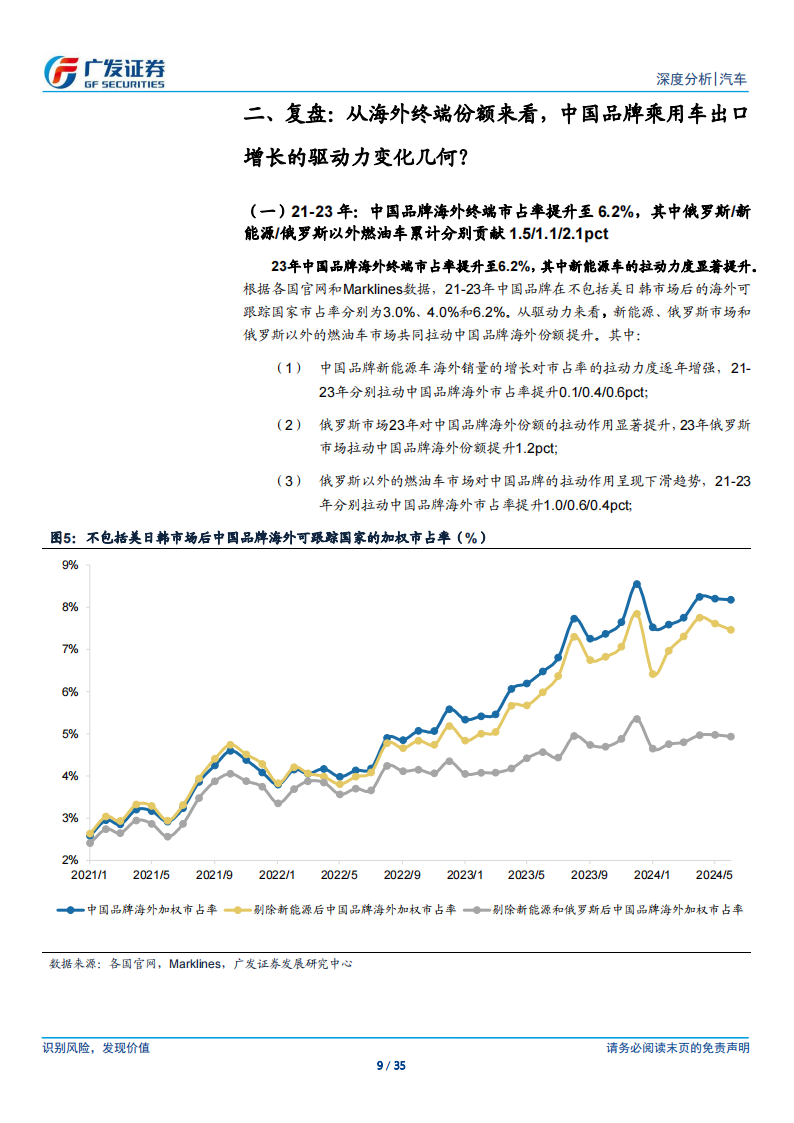

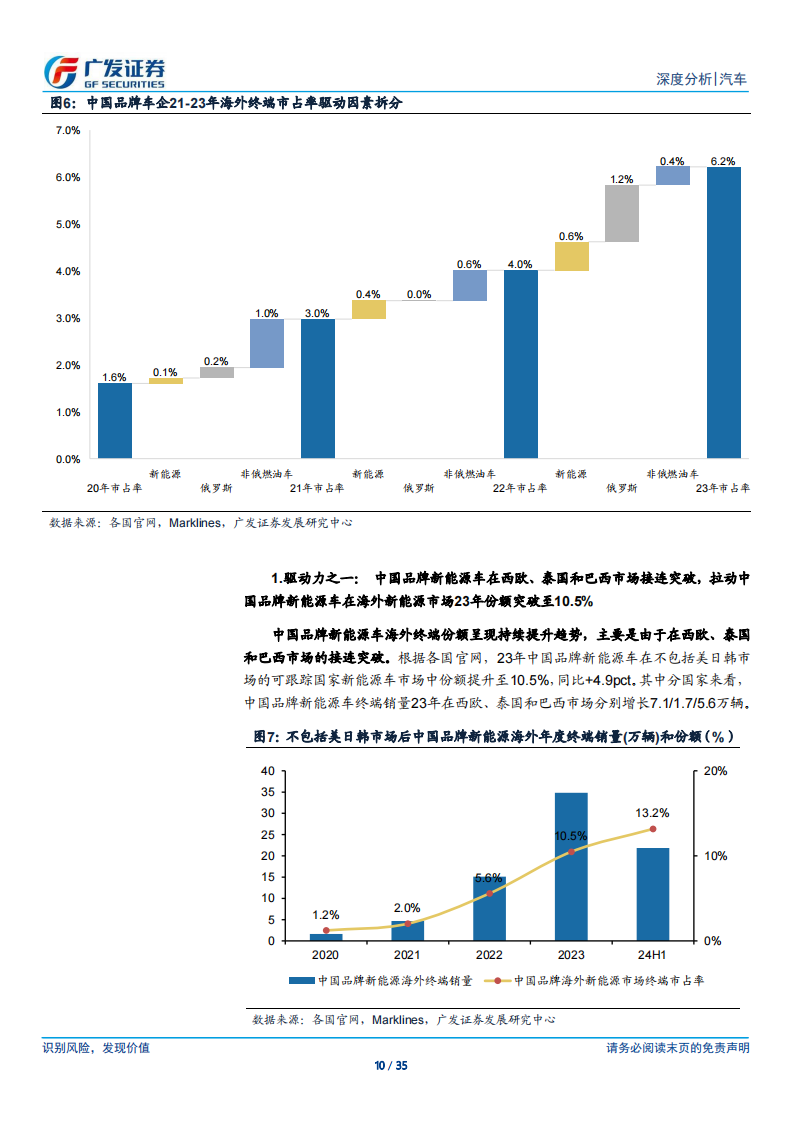

复盘:21-24H1(H1 指上半年)终端份额快速提升的背后驱动力拆解。海外不包括美日韩市场后乘用车年销量区间为 3000-4000 万辆,以上即为中国品牌车企份额有望突破的海外市场空间,24H1 中国品牌乘用车在其中的终端加权市占率为 7.4%。从驱动力来看,新能源、俄罗斯市场和俄罗斯以外燃油车市场共同拉动海外终端份额提升。根据各国官网和 Marklines 数据,其中:(1)新能源:拉动力度逐年增强,21-24H1 分别拉动份额提升 0.1/0.4/0.6/0.4pct,主要系在西欧、泰国和巴西市场的接连突破;(2)俄罗斯市场:21-24H1 拉动份额提升 0.2/0.0/1.2/1.3pct,主要是由于其市场需求的持续修复和中国品牌份额的提升;(3)俄罗斯以外的燃油车市场:拉动作用呈下滑趋势,21-24H1 分别拉动份额提升 1.0/0.6/0.4/0.4pct,主要系新市场的持续拓展。

展望:“新品类”+性价比将共同驱动中国品牌海外终端份额持续向上。(1)“新品类”:中国车企 PHEV 车型优势显著,将引领下阶段全球汽车电气化进程。以巴西市场为例,24 年以来比亚迪 PHEV 新车型进入后终端销量持续提升。预计随其新车型逐步出海和产品优势的凸显,有望拉动海外终端份额上移。(2)性价比:在俄罗斯以外燃油车市场中,根据各国官网和 Marklines 数据,23 年中国品牌份额存在潜在突破机会的海外市场销量(不包括美日韩市场)为 2696.0 万辆。24H1 中国品牌在其中的份额为 4.2%,“新车型”出海“新国家”逻辑继续演绎,性价比优势加持下份额将进一步上行。24H1 中国品牌纯电车型在海外纯电市场(不包括美日韩市场)中份额提升至 11.9%,凭借产业链优势带来的性价比,预计中国品牌在巴西、泰国和欧洲市场有望实现继续突破。此外,历史复盘来看俄罗斯市场乘用车销量和人均收入同比增速高度相关,24H1 收入增速修复和通胀预期拉动乘用车需求提升。24 年俄罗斯乘用车销量中枢或进一步修复,中国品牌销量有望继续上行。