一、周期视角。

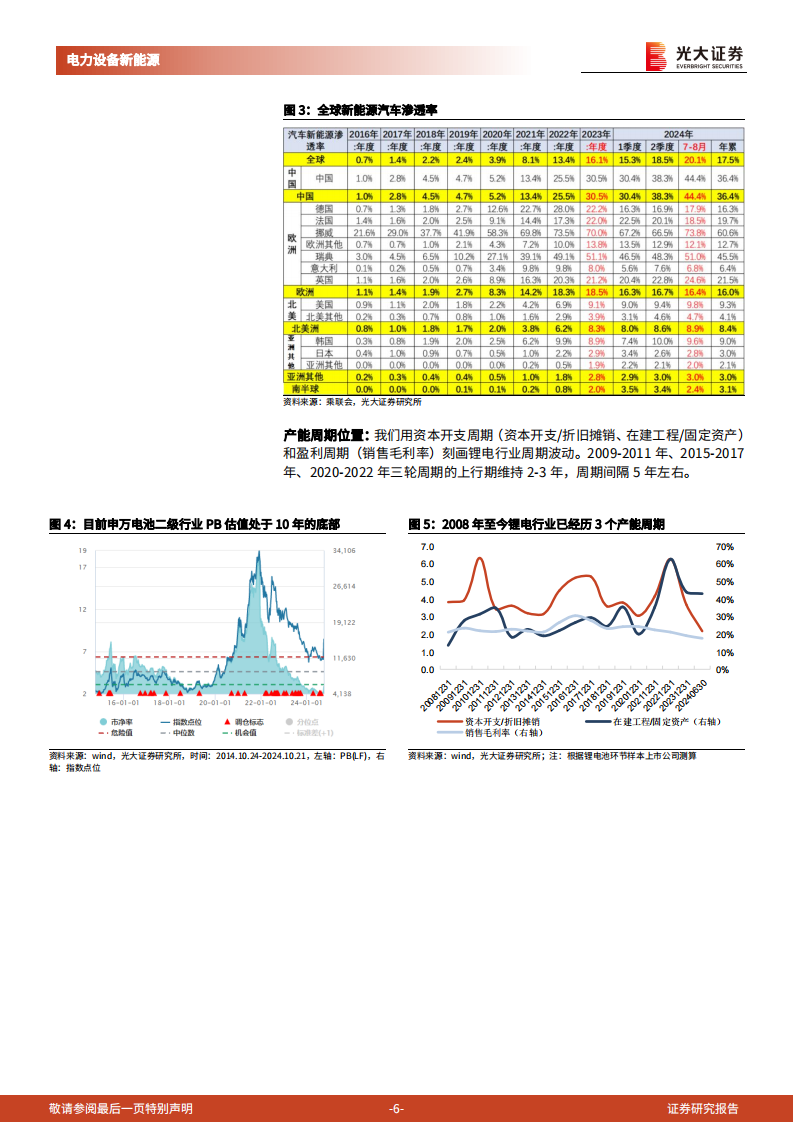

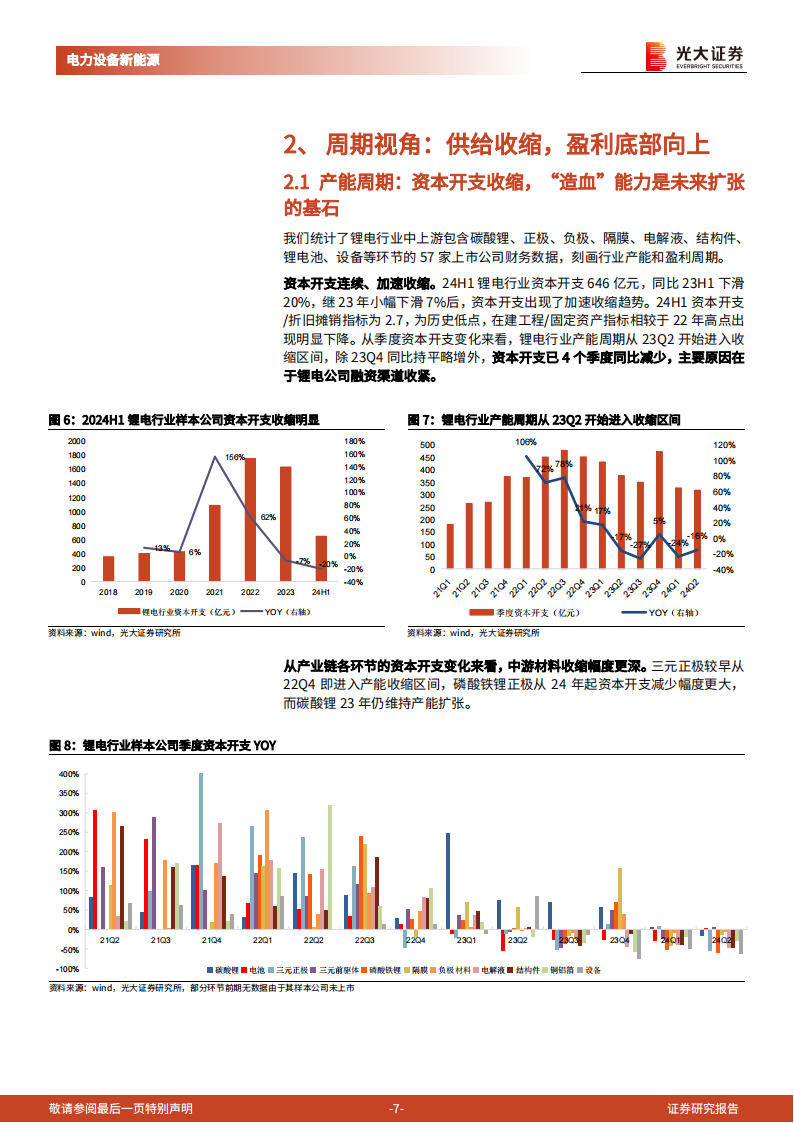

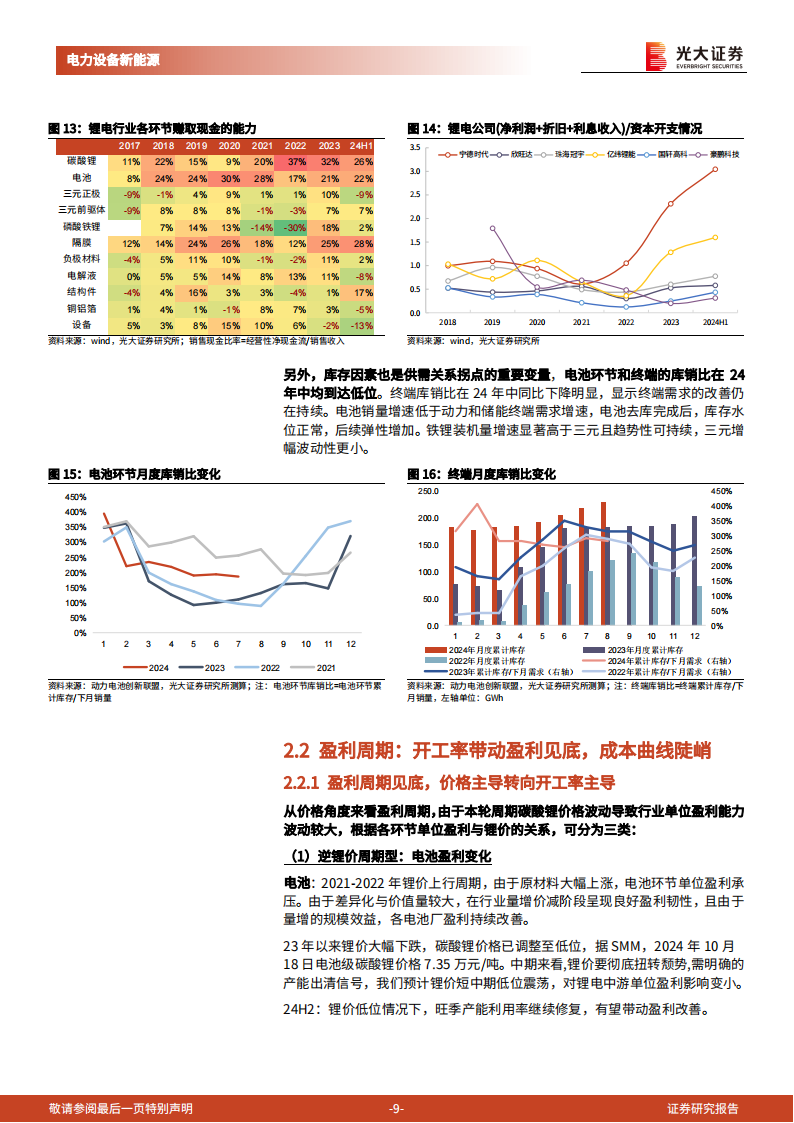

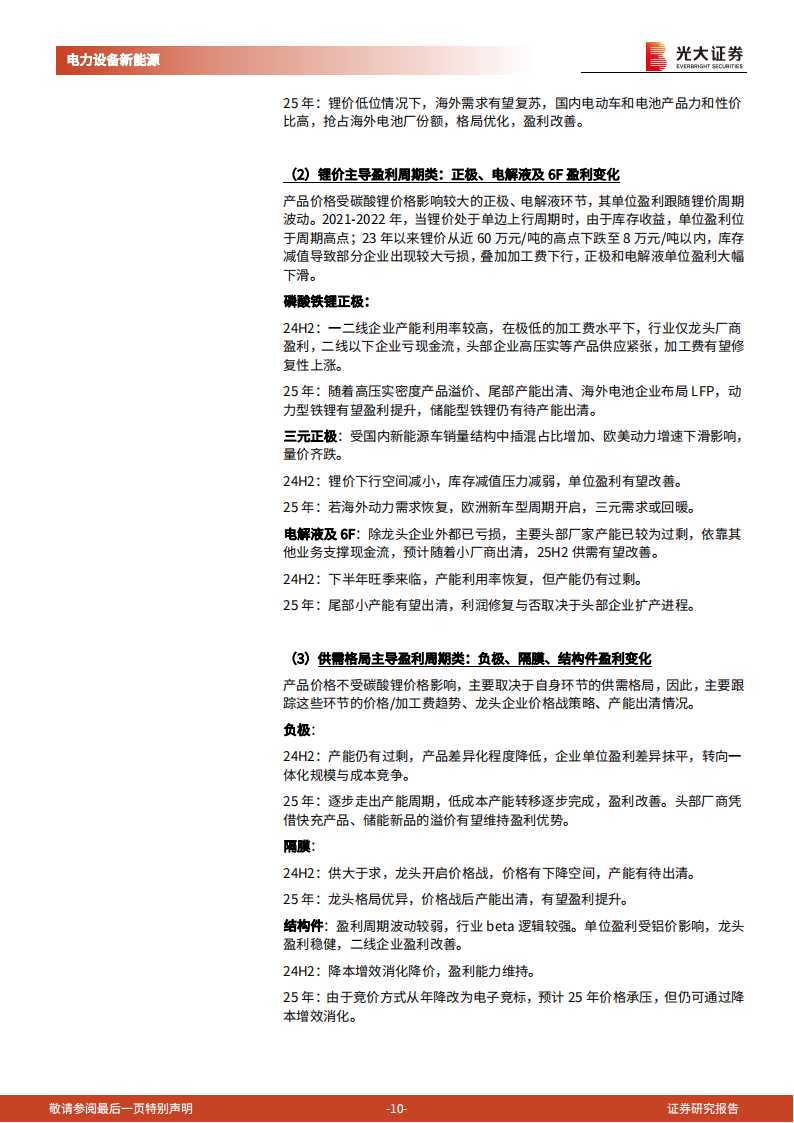

1)产能周期:供给收缩持续。24H1 锂电行业资本开支 646 亿元,同比 23H1下滑 20%,已 4 个季度同比减少,资本开支出现了加速收缩趋势。24H1 资本开支/折旧摊销为 2.7,达历史低点。行业资本开支重心向上游倾斜。扩张能力有限。从各环节赚取现金能力来看,仅头部企业具有扩张能力。正极、电解液等环节销售现金比率为负,未来补贴和融资端收紧的背景下,盈利质量和“造血”能力是扩张的基石,供给扩张能力向各龙头公司集中,电池环节内部分化在扩大。

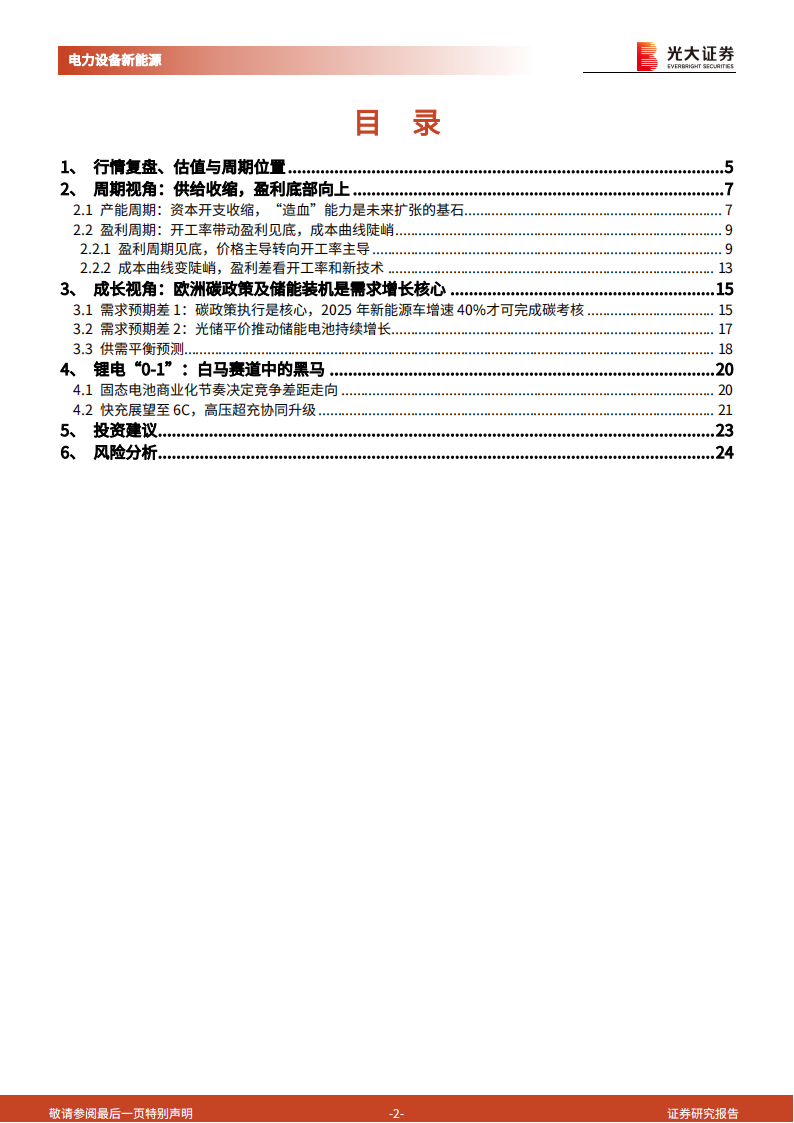

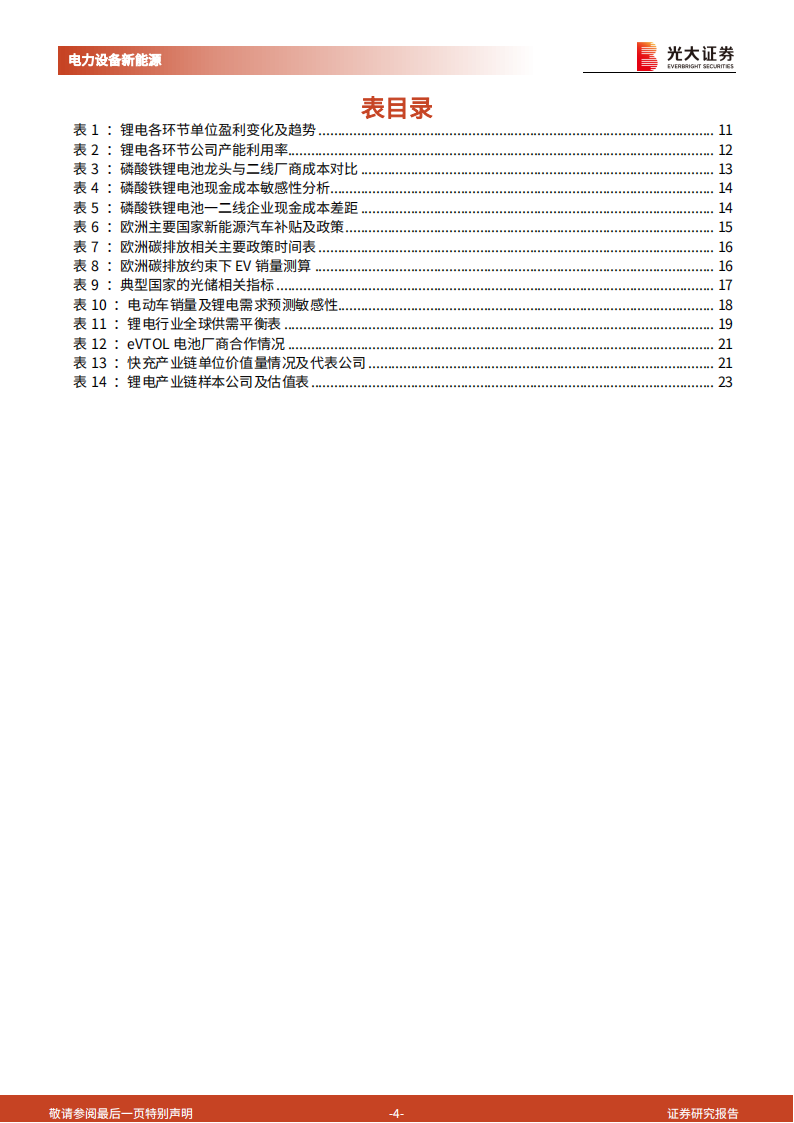

2)产能周期接力库存周期,盈利走出底部:锂价波动导致本轮周期单位盈利波动较大。目前锂价影响减弱,产能利用率决定了周期底。24 年库存周期主导盈利修复,24H2 产能利用率继续上行,铁锂正极头部企业加工费有望修复性上涨。25 年产能周期有望上行,多数环节盈利有望修复。

电池成本曲线更陡峭。锂价低位震荡背景下,产能利用率对电池成本的影响占主导。我们通过成本模型和敏感性分析得出,当前三线电池企业已亏现金成本,开工率对成本差距影响较大。行业下行周期企业产能利用率差距扩大,成本曲线愈加陡峭;24Q2 以来,产能利用率回升,二线企业盈利改善,且由于规模效益,我们认为盈利改善持续。

盈利差是否收窄?展望未来电池企业盈利差的走势,我们认为关键在于需求的持续性和增量空间(决定产能利用率水平,越高则差距缩小)、产品差异化程度(决定价格差),固态电池、高压快充等新技术将决定竞争差距的走向。

二、成长视角。

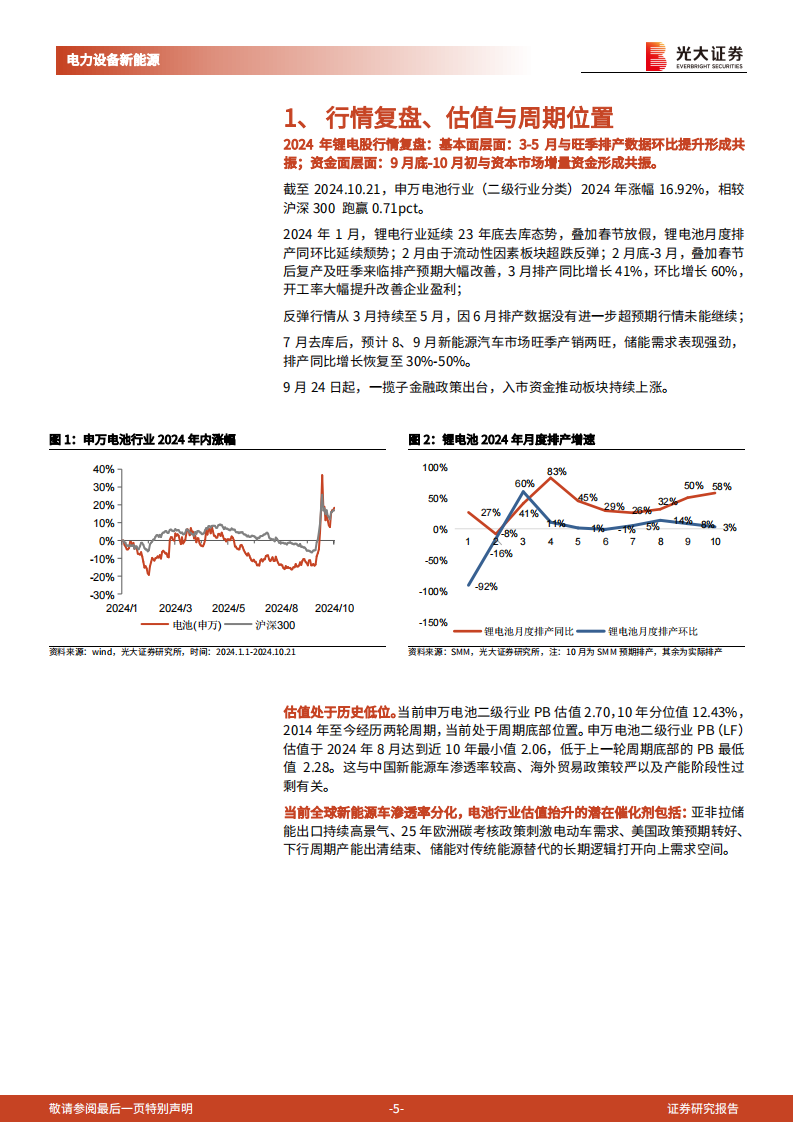

预计中性情形下 24、25 年全球锂电池需求 1228、1531 GWh,增速 27%、25%。

24 年:储能(67%)>中国电动车(32%)>美国电动车(10%)>欧洲电动车(0%)。

25 年:储能(40%)>欧洲电动车(25%)>中国电动车(22%)>美国电动车(15%)。

需求预期差 1:欧洲 25 年碳排放考核节点,我们测算欧洲新能源汽车销量同比增速分别约为 25%、40%、50%时,平均碳排放值高于、接近、超额完成目标值,届时新能源汽车渗透率分别约为 26%、29%、32%。

需求预期差 2:光储平价推动储能持续性。本轮光储 LCOE 大幅下降驱动储能需求快速增长,在经济水平相对较低、对经济性的敏感度更高的亚非拉等新兴市场的弹性更为明显。综合考虑经济水平、光照条件、电源结构、电价水平,我们认为亚非拉新兴市场的储能需求将持续景气。

欧洲财政及海外政策风险导致需求可预测性较低,供给较难成为刚性约束,但可预测性更强。据供需平衡测算,锂电各环节过剩幅度均在 25 年减轻,产能出清即将完成。