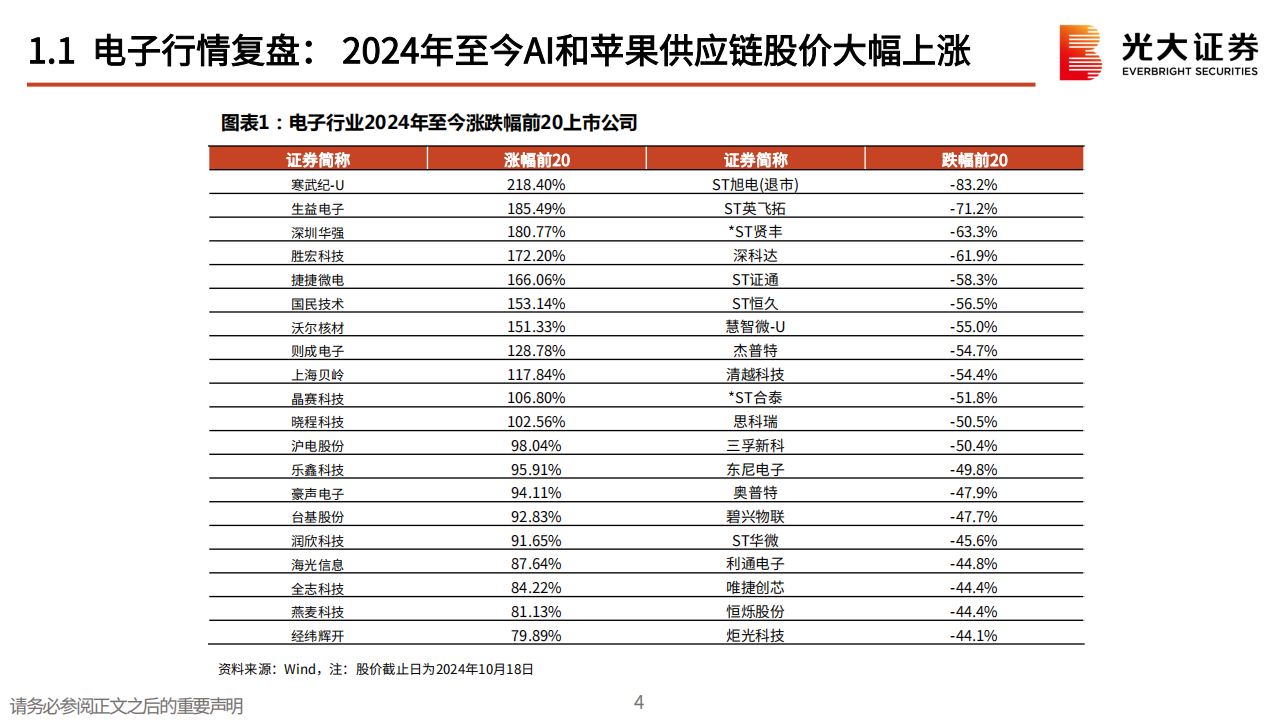

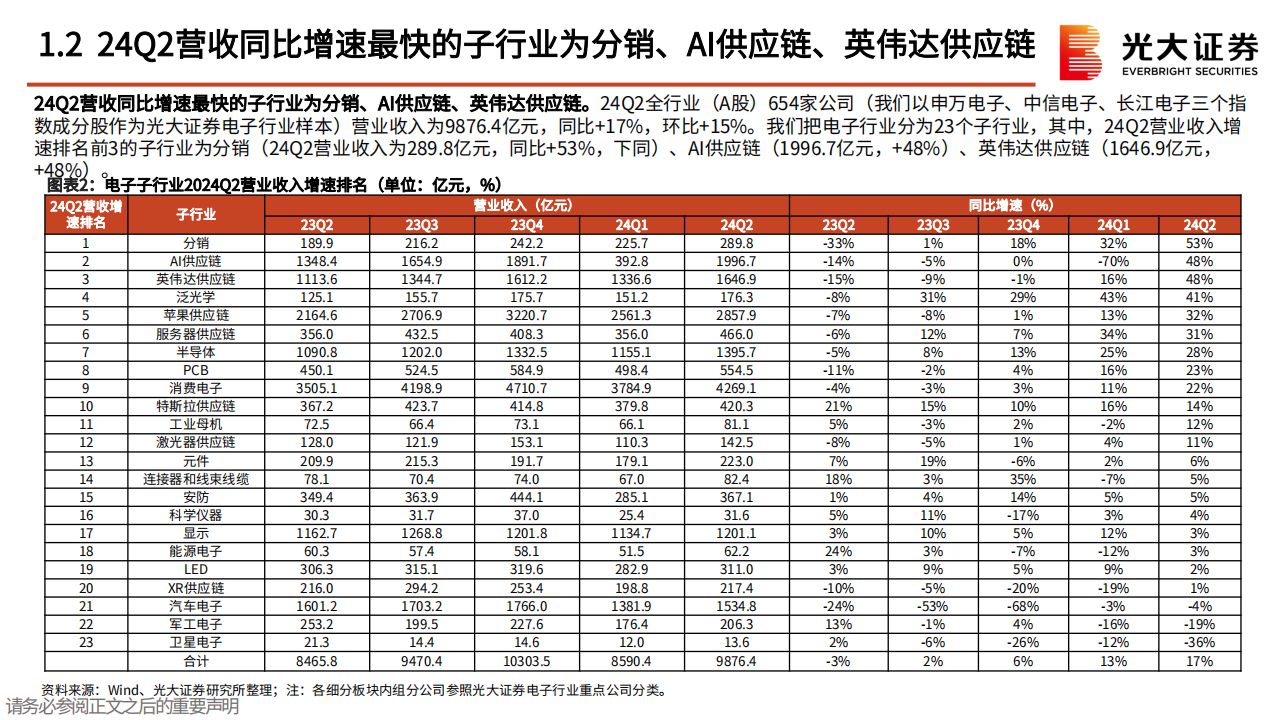

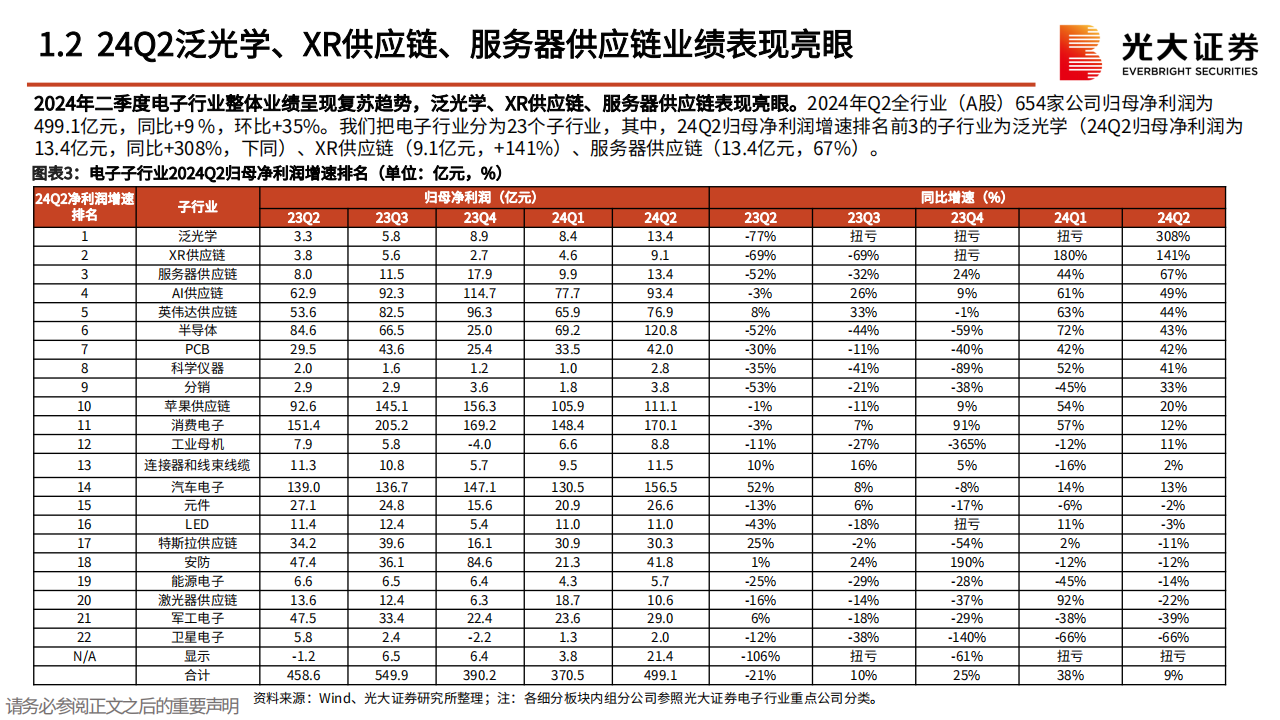

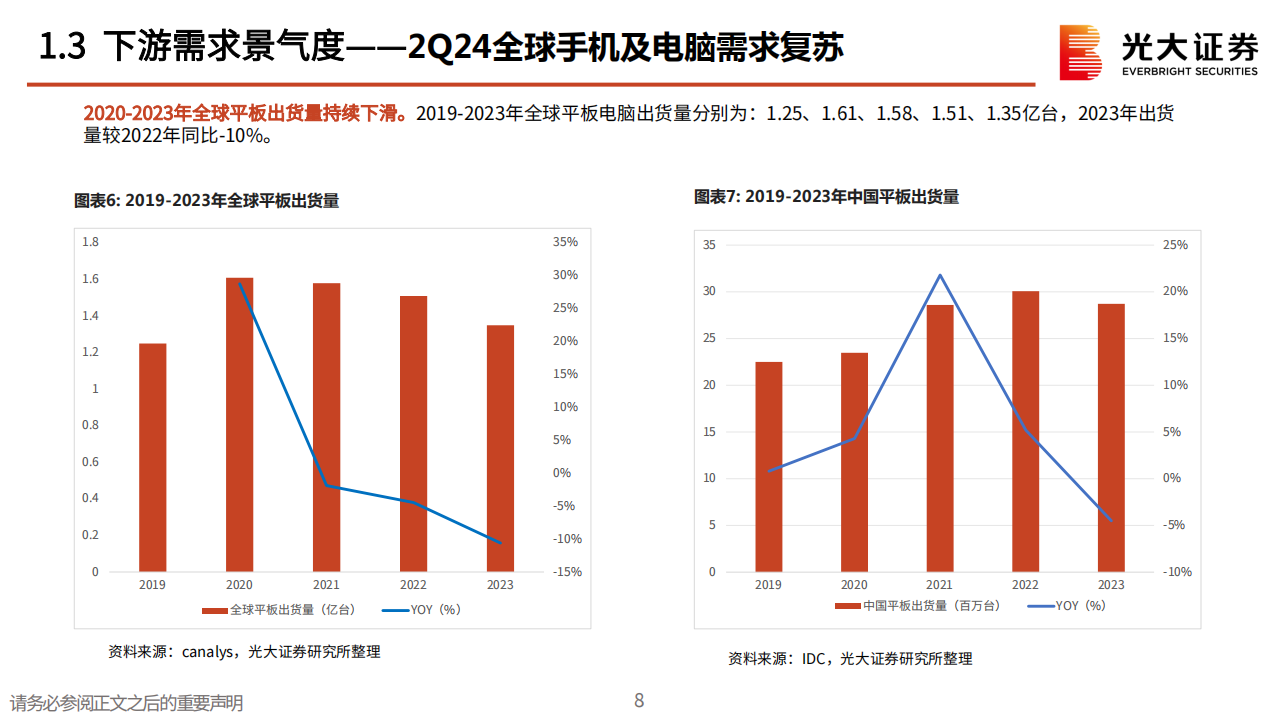

电子行业:(1)中信电子指数自2024年1月1日至2024年10月18日上涨11.99%。中信电子指数PE(TTM)2014-2024年10月18日区间为(28x、104x),2024年10月18日PE(TTM)为72x。(2)2024年Q2全行业(A股)654家公司(我们以申万电子、中信电子、长江电子三个指数成分股作为光大证券电子行业样本)归母净利润为499.1亿元,同比+9%,环比+35%。24Q2营业收入同比增速排名前3的子行业为分销/AI供应链/英伟达供应链;2024年Q2净利润同比增速较快的子行业为泛光学/XR供应链/服务器供应链。(3)下游需求方面,根据IDC预测,2024年全球手机及电脑出货量温和复苏至12.1亿部和2.6亿台;根据Canalys预计,2024年全球新能源汽车出货量将增长27%;据TrendForce机构预计,2024年全球服务器整机出货量约1365万台,年增约2%。

苹果:Apple Intelligence开启换机周期。2024年9月,苹果“高光时刻”的秋季新品发布会召开, iPhone 16 系列新机、新款 AirPods 4 代,以及全新设计的 Apple Watch Series 10 先后亮相。Apple Intelligence于10月推出,2025年支持中文,软件端iOS 18 全面升级,端侧大模型开启AI新纪元。我们看好AI驱动苹果iPhone换机潮,PCB及散热板块有望受益于AI终端量价齐升。

AI:英伟达引领创新,光模块PCB铜连接空间广阔。北美四大云厂商2Q24资本开支同比均大幅提升,OpenAI o1模型打开LLM推理上限。(1)英伟达:FY25Q2持续高增长,B系列将成2025年出货主力。(2)智算中心项目呈现出小规模、多层次的状态,大量企业纷纷进入市场。 (3)AI芯片英伟达GPU互联技术领先,巨头组建UAINK联盟突破卡间互联。限制之下,国产算力持续发展,华为昇腾、寒武纪、海光信息有望实现跨越式发展。(4)光模块:AI驱动800G/1.6T/3.2T数通光模块快速成长。(5)铜连接:GB200 NVL引领创新,AI服务器将驱动铜缆持续高景气。(6)特斯拉FSD与Robotaxi: AI引领的自动驾驶ChatGPT时刻。

半导体:2024年全面复苏,2025年细分赛道增速不一。2024年全面复苏,多个细分领域2024年营收有望实现双位数增长。2025~2027年Fab厂设备开支不断增加,2024年中国大陆预计新增25座晶圆厂,2027年中国大陆将拥有71座300mm晶圆厂。 2024年二季度半导体上市公司整体业绩向好。SEMI预期前道设备、后道设备销售额在2024年均出现增长。