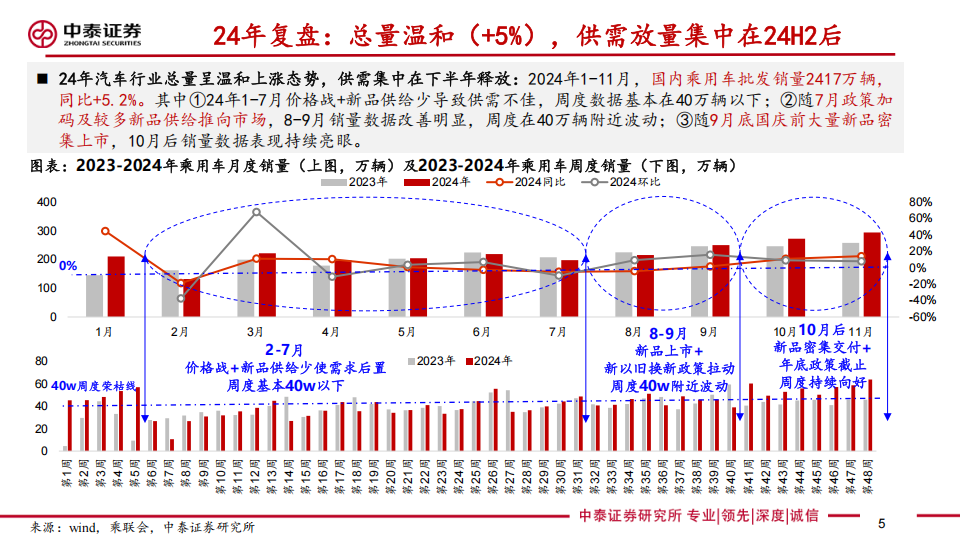

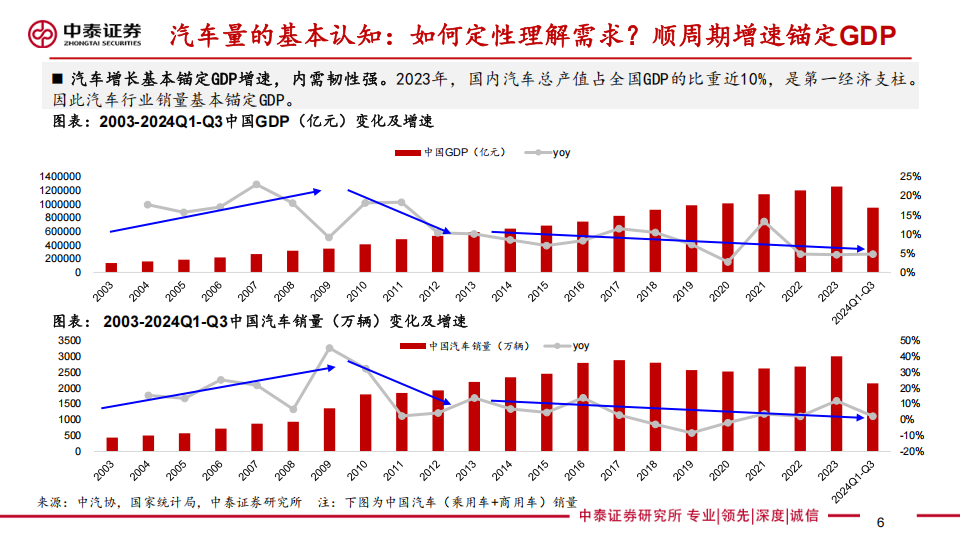

整车:国内替代与海外产能同步加速,智驾普适化,同源延展机器人23-24年在年度平稳季度波动的总量大β中强势自主品牌不管是份额还是股价均呈现显著的强α属性,我们判断25年该特征依旧持续,基于:①合资依旧有15-20%的份额可出清(自主替代的确定性空间);②自主与合资的产品力差距依旧在持续扩大(合资依旧缺优质电车供给,自主智能化配置加速提升);海外贡献增量及更高盈利弹性,25年各车企加速海外本土化建厂落地,逐步从“中国造车全球买”过渡到“全球造车全球卖”,加速远期全球份额空间提升;智驾维度,25年各车企基本基于自家智驾能力均具备城市NOA产品,同时搭载低成本智驾方案(纯视觉等)的≤20w产品更加丰富;此外,较多主机厂基于技术和供应链同源性延展机器人业务(特斯拉业务形态是车企远期战略共识)。25年整车股具备智驾和机器人属性强化带来的向上估值期权。